科博达过会:今年IPO获批第49家 中金公司过5单

中国经济网北京6月28日讯 昨日,证监会第十八届发行审核委员会2019年第66次发审委会议召开,科博达技术股份有限公司(简称“科博达”)首发获通过。这是今年过会的第49家企业。

科博达此次IPO的保荐机构为中金公司,保荐代表人是唐加威、沈俊。此前,1月8日,中金公司保荐的南京泉峰汽车精密技术股份有限公司过会。5月16日,中金公司保荐的中海油能源发展股份有限公司、江苏卓胜微电子股份有限公司、三只松鼠股份有限公司过会。

科博达的主营业务为汽车电子相关产品的研发、生产和销售。科博达拟在上交所主板上市,本次拟公开发行不超过4010万股A股普通股股票,募集资金扣除发行费用后,将投资于以下项目:浙江科博达工业有限公司主导产品生产基地扩建项目、科博达技术股份有限公司新能源汽车电子研发中心建设项目、补充营运资金项目。

发审委会议提出询问的主要问题:

1、发行人报告期内营业收入及净利润大幅增长。请发行人代表:(1)结合汽车行业近期发展趋势,说明2018年较2017年营业收入和扣非归母净利润大幅增长的原因及合理性,营业收入涨幅与扣非净利润涨幅不完全一致的合理性;(2)说明营业收入和毛利增幅显著高于同行业汽车电子公司的原因及其合理性,与下游企业车灯制造的汽车零部件生产商收入和毛利较为相似的依据是否充分,是否具有可比性;(3)结合自身采购、主要客户背景、技术来源及合作等情况,说明中美贸易摩擦对于发行人生产经营可能产生的影响。请保荐代表人说明核查依据、过程并发表明确核查意见。

2、报告期,发行人第一大终端用户均为一汽集团,大众集团及关联公司一汽大众、上汽大众对公司产品总需求量逐年提升,销售占比较高。请发行人代表:(1)说明大众集团及关联公司合格供应商的选取标准、程序,对大众集团及关联公司销售集中的原因,对其他客户销售较少的原因,是否与行业经营特点相一致;(2)说明发行人与大众集团及关联公司合作的历史、业务的稳定性及可持续性;(3)结合大众集团及关联公司在行业中的地位、经营状况,发行人占其采购份额,说明发行人是否存在维持销售、保持增长等方面的重大不确定性风险;(4)说明发行人与大众集团及关联公司相关交易的定价原则,销售给大众集团的产品定价和毛利率水平偏低的原因及合理性,是否符合行业惯例;(5)发行人与大众集团及关联公司、关键决策人员是否存在关联关系,发行人的业务获取方式是否影响独立性,发行人是否具备独立面向市场获取业务的能力,发行人有何内部决策机制选择客户和保证定价公允性。请保荐代表人说明核查依据、过程并发表明确核查意见。

3、发行人报告期内受年降政策、采购价格波动及产品结构等因素影响,综合业务毛利率以及各类产品毛利率存在一定波动。请发行人代表:(1)结合产品升级迭代、产品单价、单位成本及产品结构等的相关影响因素,说明各期毛利率波动的原因及合理性;(2)结合发行人和同行业可比公司的产品结构、采购和销售模式、产品成本和定价等差异情况,说明主要产品毛利率与同行业可比公司同类产品毛利率、综合毛利率的差异原因;(3)结合发行人在手订单以及各报告期末在手订单增长情况,各报告期新增客户及在手订单的拓展情况,汽车行业发展现状及态势,说明发行人高毛利率的合理性与可持续性。请保荐代表人说明核查依据、过程并发表明确核查意见。

4、报告期内发行人存货余额逐年大幅增长。请发行人代表:(1)结合报告期各期末存货余额与各期销售的匹配情况,各期存货有订单支持的比例情况,说明各期存货余额总体及库存商品、发出商品大幅增长、发出商品波动幅度较大的原因及合理性;(2)说明各类存货跌价计提的具体方式,可变现净值的确定方法,存货跌价准备计提是否充分。请保荐代表人说明核查依据、过程并发表明确核查意见。

5、柯磊现任发行人采购中心副总监,合计直接、间接享有发行人超过20%股份对应的权益。发行人董事王永才,是实际控制人柯桂华、柯炳华姐姐柯丽华的配偶。请发行人代表说明:(1)未将柯磊认定为共同实际控制人的原因,柯磊及其关系密切的家庭成员直接或间接控制以及其担任董事、监事及高级管理人员的企业情况,是否与发行人存在业务竞争或利益冲突;(2)王永才是否在正泰集团子公司浙江正泰汽车科技有限公司任职,浙江正泰汽车科技有限公司是否与发行人从事相同业务。请保荐代表人说明核查依据、过程并发表明确核查意见。

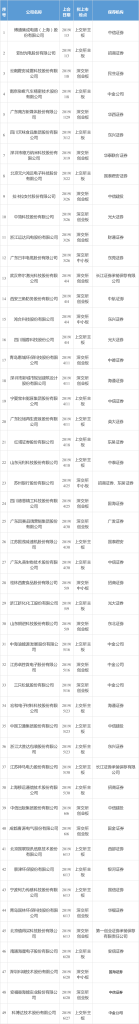

今年IPO过会企业一览:

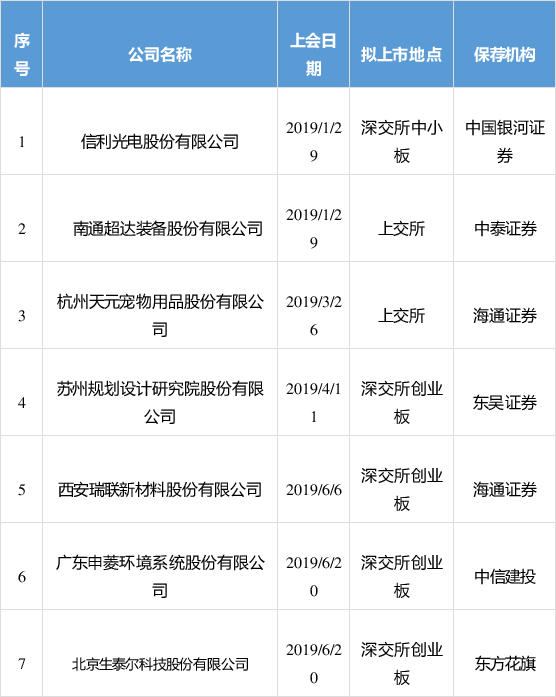

今年IPO被否企业一览:

来源:中国经济网